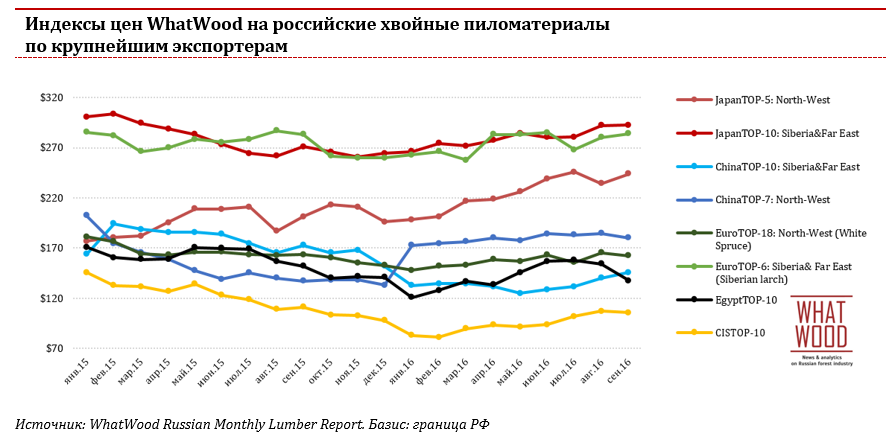

WhatWood: В 2016 году нисходящий ценовой тренд на российские хвойные пиломатериалы сменился на восходящий

Цены на российские хвойные пиломатериалы, номинированные в долларах США, стали снижаться в 4 кв.2014 года вслед за девальвацией российского рубля и падением мировых цен на нефть. Снижение цен на мировых рынках потребления пиломатериалов продолжалось весь 2015 год. По итогам 2015 г. снижение составило 25% к средним ценам 2014 года, при этом российский рубль обесценился на 69% к доллару США за этот же самый период.

В 2016 году ценовая ситуация на рынках стабилизировалось и снижение цен фактически прекратилось. На некоторых рынках тренд снижения сменился на восходящий. Так, средний индекс цен на российские хвойные пиломатериалы, поставляемые в Японию, вырос на 2% до $262/м3 (на базисе граница РФ).

Наиболее динамичный рост зафиксирован по индексу JapanTOP-5: North-West (средневзвешенный индекс цен пяти крупнейших экспортеров хвойных пиломатериалов из Северо-Западной части России): к сентябрю 2016 года он достиг отметки в $244/м3.

Индекс EuroTOP-6: Siberia& Far East (Siberian larch) вырос до $284/м3.

«Мы видим ряд позитивных факторов, которые позволяют говорить о стабилизации ситуации на мировых рынках продаж хвойных пиломатериалов после ценового ралли в конце 2014-2015 годах, — комментирует ситуацию агентство лесопромышленной аналитики WhatWood. — Сильная производственная статистика в Китае по итогам 3 кв. 2016 г. позволяет сделать вывод, что экономика страны находится в лучшем состоянии, чем считалось ранее, и принятия новых стимулирующих мер до конца текущего года не потребуется. За 9 мес.2016 г. экспорт хвойных пиломатериалов в Поднебесную из России составил 9,9 млн м3 (+41% г/г)».

Низкие банковские ставки по кредитам благоприятно влияют на темпы домостроения в Японии. Количество начатых строительств домов в Японии в январе-сентябре 2016 года выросло на 6% до 716,5 тыс. единиц. На этом фоне за 9 мес. 2016 года спрос на строганые сосновые пиломатериалы из России вырос на 3% (г/г) до 373 тыс.м3. Поставки нестроганых еловых пиломатериалов с Северо-Запада России выросли на 25% до 90 тыс.м3.

По-прежнему сохраняется непростая экономическая ситуация в странах MENA. Несмотря на стабильный спрос на пиломатериалы в регионе, в 1 пол.2016 года многие российские игроки развернули свои торговые потоки с высокорискованного египетского рынка на Китай. За 9 мес. 2016 г. поставки в Египет из России сократились на 19% (г/г) до 1,3 млн м3. Ситуацией воспользовались скандинавские производители, которые пытаются вернуть свою долю на рынке Египта. В частности, финские экспортеры увеличили отгрузки в Египет в 1 пол.2016 г. на 22%.

Segezha Group после приобретения в начале 2016 года «Лесосибирского ЛДК №1» стала крупнейшим экспортером пиломатериалов по итогам 9 мес.2016 г. с объемом 667 тыс.м3. На втором месте расположилась ГК «Русская лесная группа» с объемом 610 тыс.м3, на третьем – ГК «Титан» с объемом 479 тыс.м3.

Подробный отчет о ситуации на экспортных рынках российских хвойных пиломатериалов читайте в свежем ежемесячном обзоре WhatWood Monthly Lumber Report.

Исследования и аналитика в ЛПК

Исследования и аналитика в ЛПК